前回までのポートフォリオ理論の説明では、分散投資をすることによってリターンを維持しながらリスクを減らすことを考えてきました。

株式投資を中心に考えてきましたが、世の中には株式以外にも多くの投資対象があります。

分散投資を考えると、基本的には株式以外の資産にも投資すべきという主張になりますし、世の中に出回っている多くの本に、「不動産にも分散投資すべき」、「年齢に応じて株式●●%、債券●●%がオススメ」などということが書かれています。

今回の記事では、『ウォール街のランダムウォーカー』の中にある情報から、僕の意見をまとめていきます。

3つの理由

まず僕の結論は、「株式に集中投資すべき」です!

なぜ株式に集中させるかというと

・そもそも何かに資金を集中させる必要があるから

・理論株価は上昇する可能性が高いから

・過去の実績から株式投資は高リターンをあげているから

の3点となります。

まず「何かに資金を集中させる必要がある」というのは、分散投資と矛盾していると感じる方もいらっしゃると思いますが、私も含めて多くのサラリーマンは多くの資金を持っていません。

資金が豊富にあれば株式以外の投資対象に分散させることも効果があると思いますが、そもそも資金が少ないのであれば、あまりにも投資対象を広げてしまうとリターンも分散されてしまいます。

そこで何かの投資対象に集中させる必要があるのですが、そこで株式を選ぶ理由というのが、残り2つの「理論株価は上昇する可能性が高いから」と「過去の実績から株式投資は高リターンをあげているから」となります。

理論株価は上昇する可能性が高い

理論株価は色々な計算の仕方がありますが、分かりやすい記事がありましたので、まずはそちらをご紹介します!

■若いほど有利、時間を味方につける「積立投資」

https://www.nli-research.co.jp/report/detail/id=61553&pno=2&more=1?site=nli

こちらの記事の要点をまとめると、「自己資本」が増えれば理論株価が上がっていくということになります。

この自己資本が増えるというのは、毎年少なくても純利益が出ていれば自己資本は増え続けることになるので、基本的には会社として存続している限り理論株価は上がり続ける可能性が高いということになります。

なので当然株価の上がり下がりはありますが、持ち続けていれば株価が上がる可能性が高いということです!

過去の実績から株式投資は高リターン

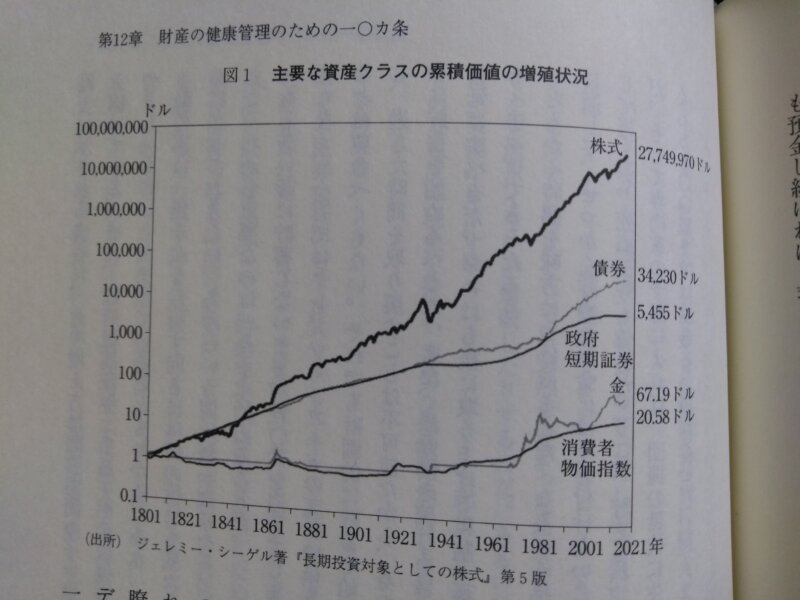

3つ目の過去の実績に関しては、『ウォール街のランダムウォーカー』の中に掲載されている下のグラフを見ていただければ一目瞭然です。

約200年でどれくらい資産として価値が上昇したのかが、こちらのグラフで分かりますが、株式の上昇率が他の資産と比べて圧倒的です。

当然、1年という短い期間で考えると20~30%下落することもありますが、長期的に考えると、その短い期間の20~30%を大きく超える上昇をしてきています。

しかも、この上昇率で複利の効果も働くので、複利の効果を最大限に活かすことにもつながります!

これまでの200年以上の歴史で、このような分かりやすいグラフで株式が上昇してきていることが理解できますので、これは株式に集中投資するしかないと思っています。

これまでに記事にまとめてきましたように、株式投資の中では分散投資をすることが重要ですので、全世界株式インデックスへの集中投資です!

今週の金融資産

■銀行預金:約214万円

■ideco:「時価評価額:234,323円」、「評価損益:50,217円」

■つみたてNISA:「時価評価額:262,683円」、「評価損益:29,352円」

■ETF:「時価評価額:4,235,220円」、「評価損益:690,303円」

■個別株投資:「時価評価額:1,034,600円」、「評価損益:-44,376円」

■金融資産の合計額:約790万円 ※過去最高

次回予告

次回はリスクについてです!

前回の記事では、現代ポートフォリオ理論で分散投資をすることでリスクを分散しつつ、リターンを確保できることをまとめてみましたが、そもそもリスクとは何かということを整理してみます。

株式投資をする以上、リスクを正しく管理する必要がありますので、次回の記事でリスクを把握しましょう!

お楽しみに!!