前回までは『最速で経済的自立を実現する方法 FIRE』を読んで、セミリタイアするのに必要な金額はいくらなのか、その金額を上下する要素は何かなどを考えてみました。

その必要金額はインデックス投資信託で運用するという前提ですので、僕が『最速で経済的自立を実現する方法 FIRE』を読んで何を考えて何をしたのか、何に投資することに決めたのか、またその理由などを簡単にまとめていきます。

積立NISAへの口座変更

まず手をつけたことはNISAに関してです。

改めてNISAの詳細はお伝えしようと思いますが、今回に関してはあえて僕が何をしたのかということを中心に考えをまとめていきます。

簡単にお伝えすると、政府が投資を推進するために投資利益が非課税になる制度をつくったのですが、その制度のことをNISAと呼びます。

つまり、通常の口座から投資をするよりも税金がお得になるのでNISA口座でのトレードを優先したいと思っています。

またNISAにも「一般NISA」と「積立NISA」の2種類があります。

実は積立NISAの方が非課税になる期間が長いので、僕がこれから行う長期投資を考えると積立NISAの方が適していると思い、積立NISA口座でインデックス投資を始めてみます。

僕は楽天証券に口座があるのですが、以前一般NISAの口座は開設していたのですが、積立NISAをするためには口座変更のための手続きを書類で行う必要があるようで、その書類の請求をしたことが『最速で経済的自立を実現する方法 FIRE』を読んで初めて行ったステップでした。

書類自体は3日ほどで封筒が届き、即対応しました!

証券会社の口座に入っていた資金からETFを購入

個別株の株式投資をしているのですが、株を買いきれない余分な資金が24万円ほど残高として残っていました。

上で考えたように、まずは非課税のNISAを活用した方が得なのですが、『最速で経済的自立を実現する方法 FIRE』に書いてあるように、株式市場が平均で年率7%以上で成長をしているとしたら、出来るだけ早くインデックス投資信託を購入するに限ります。

そこで上記の24万円を使って購入したのが、『MAXIS全世界株式(オール・カントリー)上場投信』と呼ばれる、先進国・新興国の株価指数を対象とするETFです。

※ETFは株式と同じように売買できる投資信託と覚えてもらえたら大丈夫です!

インデックス投資信託やETFなどの説明は改めて記事にしようと考えていますが、僕が『MAXIS全世界株式(オール・カントリー)上場投信』を選んだ理由は大きく2点です。

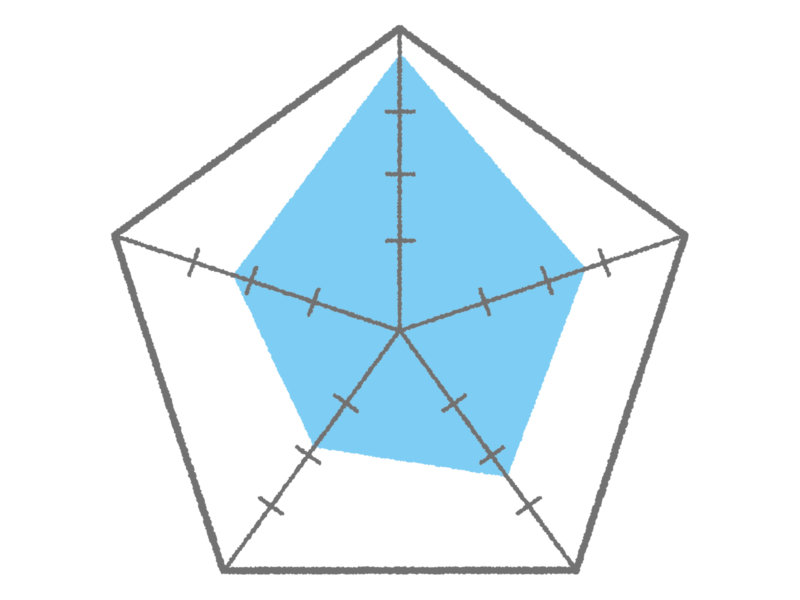

■先進国・新興国を含めた全世界の株式を対象としていること

■信託報酬が0.078%と非常に安いこと

『最速で経済的自立を実現する方法 FIRE』の中で述べられているのは、アメリカ企業への株式投資ですが、必ずしもアメリカの企業が常に株価が上昇しているということはありません。

2008年にリーマンショックがありましたが、その際にアメリカが低迷していた頃に、実は新興国の方が先(2009年)に株価が大きく上昇したという時期もありました。

※新興国株式のインデックスは2009年に前年比+80%という急上昇をしています。

正直、どの国の株価がいつどうなるのかということは分かりませんが、全世界の株式に投資をしておくことで、どの国の株価が上昇したとしても、その利益を自分に還元させることが出来ます。

もちろんアメリカの株式も入っています。

全世界の株式を時価総額が大きい順で投資信託に組み込まれていますので、Amazonやアップル、Googleなどの株式は高い割合でETFの中に入っていると考えて間違いありません。

そのためアメリカの株式が上昇する局面でも、その利益が自分に還元されます。

当然、利益だけでなく損失も同様に自分に還元されます。

しかし、これまでの株式市場の動向から平均7%程度での上昇が今後も予想されます。

またそれだけでなく、現在、世界的にFIRE(セミリタイア・アーリーリタイア)がブームとなっています。

しかもその先駆けとなっているのが『最速で経済的自立を実現する方法 FIRE』です。

少なくとも本書に載っている方は全てアメリカ株式の投資信託・ETFを購入していますし、僕のように今からリタイアを目指す人も多くの人が投資信託・ETFをベースとして資産運用をしていく可能性が高いです。

そうなると更に多くの資金が株式市場へと流れるため、少なくとも平均7%というこれまでの実績は維持されるのではないかと考えています。

そして2点目の信託報酬が0.078%と安いことは非常に重要です。

インデックス投資信託でもここまで安い信託報酬の銘柄はなかなか無いはずです。

この信託報酬は投資額に対して毎年必要になりますので、信託報酬が高いと長期的に複利で運用する際は特に注意が必要です。

投資信託によっては1%を超える信託報酬の銘柄もありますが、その場合、仮にその銘柄の年間成長率を5%とすると、予想通り5%上昇したとしても、そのうちの1%は信託報酬として差し引かれることになりますので、実質得られる利益としては4%となってしまいます。

『MAXIS全世界株式(オール・カントリー)上場投信』の場合は信託報酬が0.078%ですので、仮に上記のように5%の上昇した場合、4.922%が実質得られる利益となります。

上の例の場合の4%と比べたら、実質利益が予想利益とほぼ同じことが分かるかと思います。

このように手数料が低ければ低いほど自分の利益に還元される率が上がるため、手数料が低い銘柄を選びました。

FXのポジションを全て決済

次に行ったことは全てのFXポジションの決済注文です。

これまでの記事ではまだきちんと説明していませんでしたが、ただ毎週の僕の金融資産の推移を見て分かっていた人もいるかもしれませんが、僕のFXポジションは26万円ほどの含み損がありました。

ただ、これまでにコツコツと利益を積み上げてきた分が23~24万円ほどありましたので、この半年で稼げた5万5000円程の利益も、結果的に含み損の分をカバーするという意味ではとても重要でした。

コロナショックが起きていた3月には含み損が70万円以上にまでまで膨らんでいましたので、カバーできる水準まで上がってきてくれたこともラッキーでしたが(笑)

もちろんこのタイミングで決済をしたのは全て投資信託やETF購入にあてるためです。

前回までで必要資金を計算してきましたが、7500万円の資金を確保して運用していかないとセミリタイアが出来ません。

当然はるか先の金額なのですが、それでもこのFXとして運用してきた170万円ほどの金額が早速確保できたことは非常に大きなことだと思っています。

ちなみに決済をして自分の口座に入金はこれからですので、まだすぐにETFを買える状態ではありませんが、すでに購入した分と合わせて190万円ほどをインデックス投資につぎ込んで、僕のセミリタイアへの道を改めてスタートします!

次回予告

これまでの記事でインデックス投資という言葉を使いましたが、そもそもインデックス投資というのがどのようなものなのかについて考えていきます!

お楽しみに!