2022年に多くの国で金利が上昇したことをきっかけに、債券投資へのお金の流入が始まっています!

その現状を確認しながら、今後の投資戦略について考えます!

債券投資へお金が流入

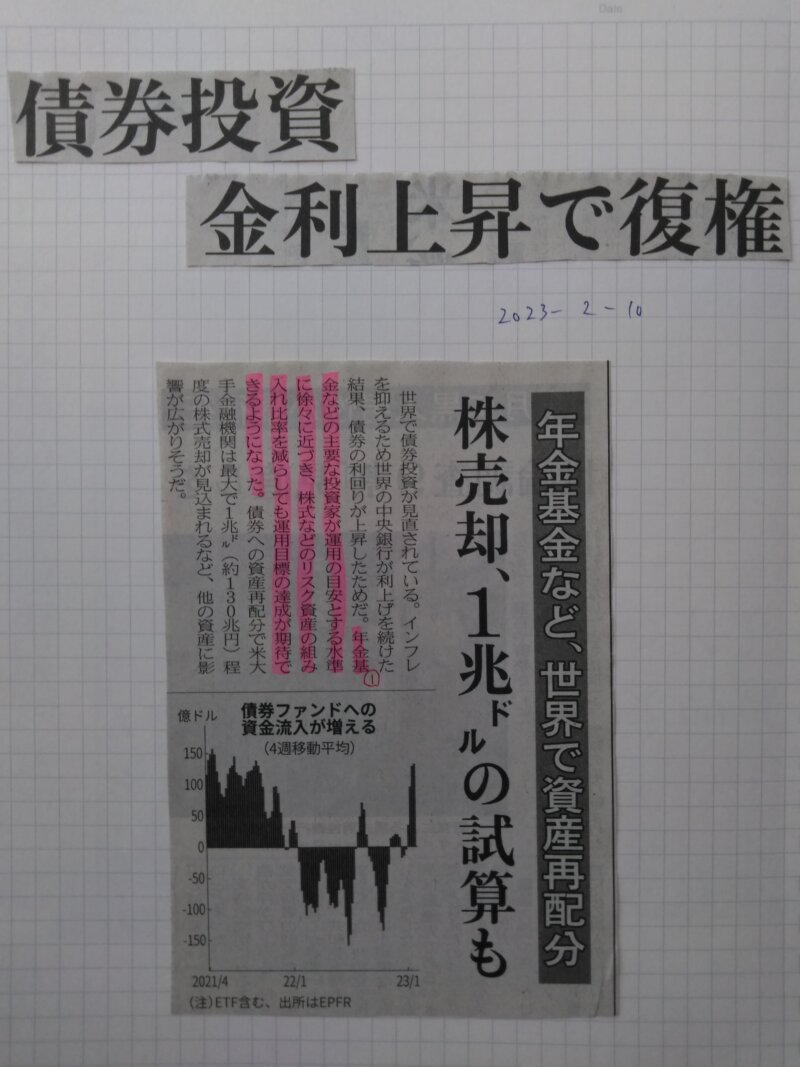

今回ご紹介する記事は『債券投資、金利上昇で復権』です。

(写真①)

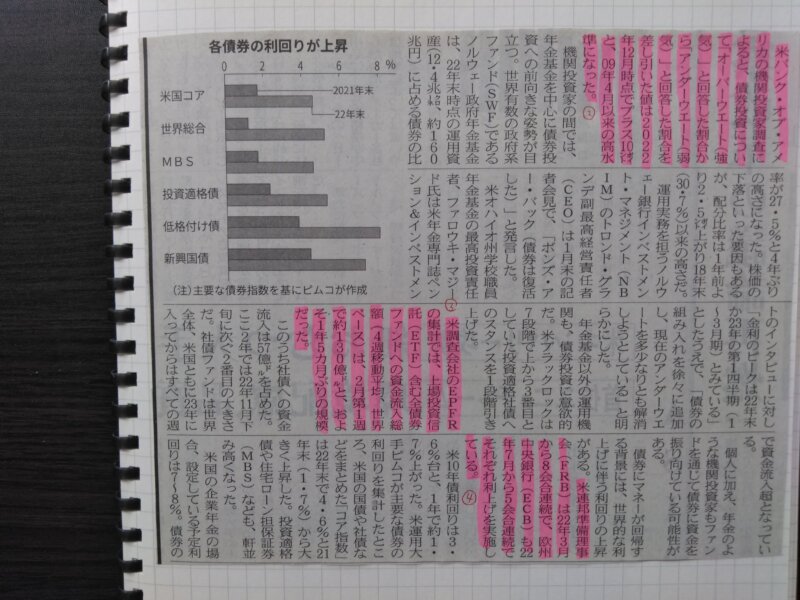

(写真②)

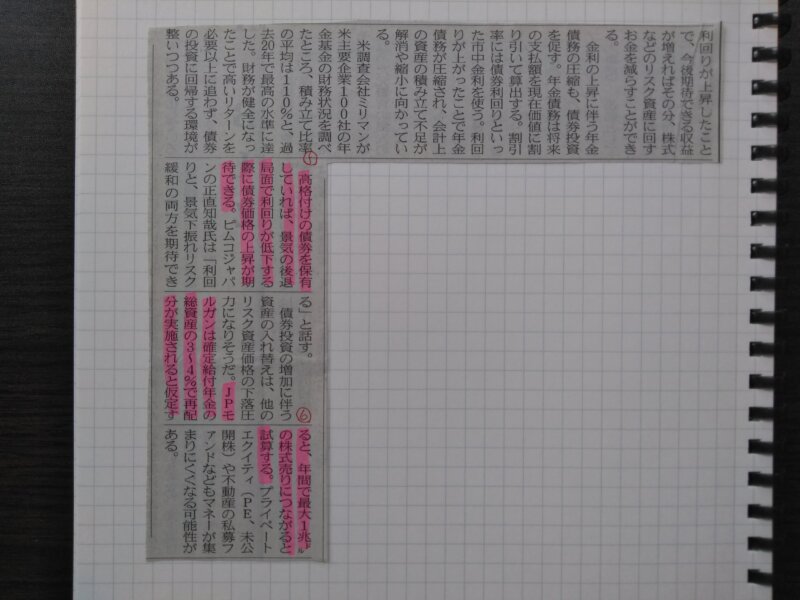

(写真③)

②:米バンク・オブ・アメリカの機関投資家調査によると、債券投資について「オーバーウエート(強気)」と回答した割合から「アンダーウエート(弱気)」と回答した割合を差し引いた値は2022年12月時点でプラス10ポイントと、09年4月依頼の高水準になった。

③:米調査会社のEPFRの集計では、上場投資信託(ETF)含む全債券投資ファンドへの資金流入総額(4週移動平均、世界ベース)は、2月第1週で約130億ドルと、およそ1年5ヶ月ぶりの規模だった。

ということで、世界的に債券への投資が復活してきているようです。

以前のこちらの記事でもお伝えしましたが、2022年は債券市場からも多くの資金が流出していました。

なぜかと言うと、「金利が上がると債券価格が下がる」という債券の特性からです。

2022年は各国の金利が上がったので、債券価格は大きく下がりました。

両学長の動画をご覧の方はご存知かもしれませんが、2022年ほど債券価格が値下がりすることは滅多にない、という規模の暴落があったのです。

しかし現在では、抜粋②のように09年依頼の強気予想ですし、抜粋③のように1年5ヶ月ぶりの規模で債券市場に資金が流入しています!

債券市場に資金が流れる理由

④:米連邦準備理事会(FRB)は22年3月から8会合連続で、欧州中央銀行(ECB)も22年7月から5会合連続でそれぞれ利上げを実施している。

⑤:高格付けの債券を保有していれば、景気の後退局面で利回りが低下する際に債券価格の上昇が期待できる。

まずは抜粋④のように利上げが進みましたので、債券を買うことで高金利が得られます!

このように高金利になったことで、株式のようなリスク資産を買わなくても、安定した債券や債券ファンドを買うことで利益が得られるようになってきています。

それから何と言っても抜粋⑤のように、債券価格の上昇が期待できるのは大きいですね!

上の項目で「金利が上がると債券価格が下がる」とお伝えしましたが、逆に「金利が下がると債券価格が上がる」という債券の特徴もあります。

なので今の時期に買うことで、ただでさえ高金利が得られながら、将来的には価格も上昇することから債券を買うとしたら最適なタイミングということになります!

債券へ資産が流入し、株式から資産が流出する

①:年金基金などの主要な投資家が運用の目安とする水準に徐々に近づき、株式などのリスク資産の組み入れ比率を減らしても運用目標の達成が期待できるようになった。

⑥:JPモルガンは確定給付年金の総資産の3~4%で再配分が実施されると仮定すると、年間で最大1兆ドルの株式売りにつながると試算する。

ここまでは債券へ資金が流入しているという現状と、その理由を順番に確認をしてきました。

その上で、この抜粋①や抜粋⑥のように、債券だけでも運用目標が達成できそうな利回りになってきているので、リスク資産である株式の運用比率を減らすという流れになりそうです。

「できるだけ確実に儲けたい」というのが人の心理ですので、これからも株式から資金が流出していく流れは続くと思います。

しかもJPモルガンは、確定給付年金の総資産だけで考えても1兆ドルの流出と試算しているようですので、それ以上に株式が売られる可能性は高いです。

僕たちは、どうするのか

このような債券市場の状況で、これからどのような投資方針で進めるかということですが、結論からお伝えすると「株を買い続ける!」という方針です!

ここまでお伝えしてきましたように、短期的には債券に投資することも有力な選択肢ですが、長期的な視点で考えると、株を買い続けることが合理的です。

こちらの記事の中でも書いているのですが、

■債券に投資をして10年間保有していた場合のリターン:年率4.18%

■投資をして10年間保有していた場合のリターン:年率8.72%

ということで株式投資の方が2倍以上のリターンの差があります!

また下の記事の「図表1」のように、超長期的に考えても株式投資の威力が分かります!

ということで、長期的な視点で考えると債券投資よりも株式投資の方がリターンが高いので、僕は株式投資を優先する方が合理的だと思っています。

ここまでのように長期的に考えて株式のリターンが高いということはもちろんですが、これから株式が売られるということは、株式の価格が安くなって、安い価格で株式が買えるようになる可能性が高いことも大切な視点です。

基本的にインデックス投資はタイミングを考えずに長期積立をしていく投資方法ですが、もちろん安い価格で買えるほど、将来的に利益が出る可能性が高くなります。

また高配当株投資をしている方であれば、株価が安いほど利回りが高くなるので、資金効率良く配当金を得られるチャンスにもなります。

このようなことからも、引き続き株を買い続けてセミリタイアを目指します!

今週の金融資産

■現金:約641万円

■ideco:「時価評価額:507,671円」、「評価損益:107,327円」

■ETF(545):「評価額:5,012,534円」、「評価損益:44,316円」

■金融資産の合計額:約1193万円

次回予告

次回は世界のインフレ状況についてまとめてみます!

お楽しみに!!